Đổ vỡ ngân hàng - Kinh nghiệm quốc tế và thực tiễn tại Việt Nam

Theo định nghĩa của Tổng công ty Bảo hiểm tiền gửi (BHTG) liên bang Mỹ (FDIC) ,đổ vỡ ngân hàng là “khi ngân hàng đó không thể đáp ứng đủ những trách nhiệm của mình đối với người gửi tiền và những người khác".

Các ngân hàng đổ vỡ bởi nhiều nguyên nhân khác nhau, bao gồm việc không đủ vốn, tính thanh khoản thấp, tình trạng hoạt động không an toàn hay có sự gian lận... Chi phí có thể bị phát sinh bởi các chủ nợ của ngân hàng, kể cả những người đã tin dùng và gửi tiền tại ngân hàng, do giá trị tài sản trở nên kém thanh khoản và các chi phí khi thực hiện thủ tục tố tụng hành chính. Các chi phí khác có thể gia tăng do tính chất sở hữu chéo giữa các ngân hàng.

Đối với quốc gia, hậu phá sản dẫn tới vấn nạn thất nghiệp kéo theo suy giảm tăng trưởng kinh tế và gia tăng các vấn đề xã hội: trợ cấp, tệ nạn xã hội, tội phạm... Bên cạnh đó, sự đổ vỡ mang tính lan truyền làm người dân mất niềm tin vào hệ thống ngân hàng, nghiêm trọng hơn là mất niềm tin vào nhà nước và có thể dẫn đến những cuộc khủng hoảng chính trị kéo dài.

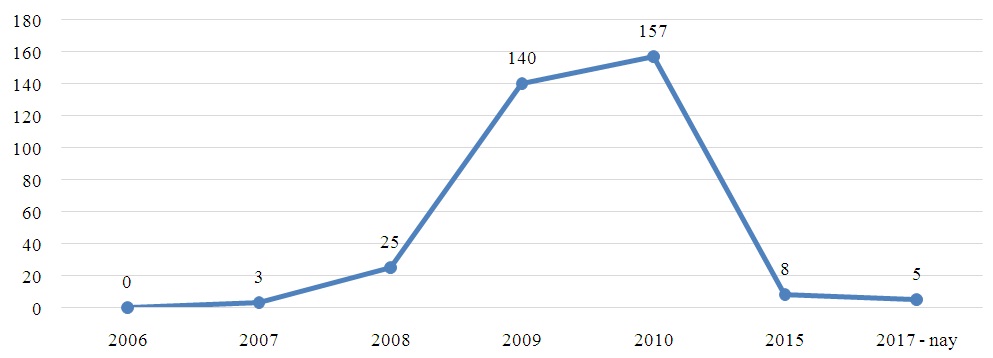

Lịch sử thế giới đã chứng kiến nhiều cuộc phá sản ngân hàng có tính chất và quy mô nghiêm trọng, gây ảnh hưởng đến nền kinh tế của một quốc gia và tác động đến thị trường tài chính toàn cầu. Thống kê của FDIC trong giai đoạn từ 2007 đến nay, có tới hơn 300 ngân hàng tuyên bố phá sản, trong đó, đỉnh điểm năm 2010, có đến 157 tuyên bố phá sản. Chính phủ đã phải cân nhắc can thiệp bằng các chính sách quyết liệt như bơm tiền, hạ lãi vay, mua trái phiếu, sáp nhập ngân hàng, quốc hữu hóa ngân hàng… Và không thể không nhắc đến vai trò của FDIC với những công cụ và biện pháp chuyên nghiệp (chủ yếu trong giai đoạn này là P&A - Mua và nhận nợ thay) đã vào cuộc kịp thời để xử lý đổ vỡ, giữ cho thị trường tài chính được bình ổn.

Số liệu thống kê những ngân hàng đổ vỡ trong giai đoạn 2006 - 2017 tại Mỹ

Nguồn: FDIC

Khác với Mỹ, rủi ro hệ thống ngân hàng tại Việt Nam không đến từ các ngân hàng có quy mô lớn mà đến từ những TCTD nhỏ, dễ bị bị tổn thương, dễ mất tính thanh khoản, gây rủi ro lan truyền hệ thống. Những năm 1990s, đã chứng kiến sự đổ vỡ của hệ thống hợp tác xã tín dụng, hay việc xử lý một số TCTD hoạt động kém hiệu quả trong giai đoạn 2007 – 2010, dưới hình thức mua bán, chuyển nhượng, thậm chí là phá sản. Đề án Cơ cấu lại hệ thống các TCTD giai đoạn 2011 - 2015 ban hành kèm theo Quyết định số 254/QĐ-TTg ngày 01/3/2012 đã làm rõ quan điểm: tái cơ cấu “không để xảy ra đổ vỡ và mất an toàn hoạt động ngân hàng ngoài tầm kiểm soát của nhà nước”. Quan điểm này đã được thực thi một cách nghiêm túc. Tính đến hết năm 2013, các ngân hàng thuộc nhóm yếu kém nhất đã có giải pháp tái cơ cấu theo hình thức sáp nhập, hợp nhất hoặc tự cải thiện hoạt động. Trong giai đoạn khó khăn, việc hạn chế đổ vỡ ngân hàng đã góp phần không làm xáo trộn nền kinh tế, duy trì niềm tin của nhà đầu tư và góp phần tích cực vào sự hồi phục kinh tế.

Một số khuyến nghị về xử lý đổ vỡ ngân hàng tại Việt Nam

Tại Việt Nam, Luật phá sản 2014 quy định, phá sản “là tình trạng của doanh nghiệp, hợp tác xã mất khả năng thanh toán và bị Tòa án nhân dân ra quyết định tuyên bố phá sản”. Khoản 1, Điều 155, Luật các tổ chức tín dụng cũng chỉ rõ: tổ chức tín dụng phá sản “Sau khi Ngân hàng Nhà nước có văn bản chấm dứt kiểm soát đặc biệt hoặc văn bản chấm dứt áp dụng hoặc văn bản không áp dụng các biện pháp phục hồi khả năng thanh toán mà tổ chức tín dụng vẫn lâm vào tình trạng phá sản, thì tổ chức tín dụng đó phải làm đơn yêu cầu Tòa án mở thủ tục giải quyết yêu cầu tuyên bố phá sản theo quy định của pháp luật về phá sản.”

Khi triển khai các biện pháp tái cơ cấu hệ thống các TCTD, cần ưu tiên áp dụng các giải pháp tối thiểu hóa chi phí cho Nhà nước và xã hội như: các ngân hàng tự củng cố dưới hình thức kêu gọi các đối tác mới tham gia hoặc tìm kiếm đối tác để thỏa thuận, tự nguyện sáp nhập, hợp nhất… Nếu không thực hiện được các giải pháp này thì Ngân hàng Nhà nước (NHNN) mới can thiệp theo quy định của pháp luật. Ngoài ra, tiếp tục hoàn thiện cơ chế chính sách, văn bản pháp luật theo chuẩn mực quốc tế về phân loại nợ và trích dự phòng rủi ro; các giới hạn cho vay, đầu tư và thanh toán, xác định giá trị các tài sản phi tín dụng, rà soát vốn thực có của các ngân hàng thương mại để giám sát tỷ lệ an toàn vốn tối thiểu.

Thêm vào đó, đẩy nhanh quá trình tái cấu trúc hệ thống ngân hàng gắn với xử lý sở hữu chéo. Đối với các ngân hàng thương mại cổ phần (NHTMCP) yếu kém đã thực hiện sáp nhập hoặc tự nâng cấp... NHNN cần giám sát lộ trình cụ thể theo các tiêu chí cần đạt được sau tái cấu trúc (về vốn, trình độ quản trị, công nghệ thông tin, mức độ an toàn vốn, tính minh bạch). Đối với các NHTMCP Nhà nước, cần tiếp tục giảm tỷ trọng phần vốn nhà nước ở mức hợp lý theo lộ trình. Một khi Nhà nước vẫn nắm cổ phần chi phối từ 70%-90% thì các ngân hàng này vẫn không có sự bứt phá, tính minh bạch trong quản trị nội bộ, tránh nhiệm giải trình với cổ đông vẫn hạn chế.

Giảm sự can thiệp trực tiếp của Chính phủ vào hoạt động ngân hàng sẽ tạo điều kiện cho các ngân hàng hoạt động theo quy luật thị trường và tăng tính tránh nhiệm đối với các cổ đông. Bên cạnh đó, cần làm chặt chẽ hơn nữa những quy định về cải cách ngân hàng, đồng thời bảo vệ quyền lợi cho người gửi tiền;áp dụng những quy định mang tính chế tài cao hơn đối với những vi phạm trong hoạt động ngân hàng.

Ngoài ra, Bảo hiểm tiền gửi Việt Nam với tư cách là cơ quan bảo vệ quyền lợi hợp pháp của người gửi tiền,cần phát huy hơn nữa vai trò trong quá trình tái cấu trúc, tăng cường năng lực tổ chức cả về tài chính, nhân lực, công nghệ… đảm bảo khả năng xử lý khi cần thiết, thực hiện tốt mục tiêu bảo vệ người gửi tiền, góp phần duy trì sự ổn định của hệ thống các tổ chức tín dụng, bảo đảm sự phát triển an toàn, lành mạnh của hoạt động ngân hàng.

Bản thân các ngân hàng cũng cần đa dạng hóa các dịch vụ, coi khách hàng là trung tâm, thu hút và giữ chân khách hàng. Một khi đã xác lập được mục tiêu, ngân hàng thương mại phải sắp xếp mô hình kinh doanh, thiết lập và vận hành các công cụ phân tích khách hàng hiện đạiđể có cái nhìn bao quát và chính xác hơn. Từ đó đưa ra các giải pháp để nâng cao chất lượng dịch vụ, mở rộng phạm vi và quy mô hoạt động ngân hàng ở nhiều khu vực trên cả nước.

Trong quá trình phát triển của hệ thống ngân hàng, đổ vỡ hay tái cấu trúc là điều không thể tránh khỏi. Tuy nhiên để giảm thiểu chi phí cũng như hạn chế tối đa các tác động tiêu cực của nó đến nền kinh tế, cần sự chung tay của nhiều cơ quan nhà nước cũng như cách tiếp cận thống nhất quốc tế vấn đề này.

Đoàn Ngọc Yến – Chi nhánh BHTGVN tại Tp. Hà Nội

Tài liệu tham khảo

1. Vai trò của ngân hàng nhà nước trong ổn định kinh tế vĩ mô và đảm bảo an toàn hoạt động ngân hàng-Ths.Nguyễn Hữu Nghĩa

2. Cơ chế xử lý đổ vỡ ngân hàng (2010)- Vụ trưởng vụ Pháp chế bộ tài chính Nguyễn Trọng Nghĩa

3. Understanding the Components of Bank Failure Resolution Costs- Rosalind L. Bennett & Haluk Unal

4. Bank Resolution Concepts,Trade-offs, and Changes in Practices- Phoebe White and Tanju Yorulmazer

5. Bank Resolution Costs, Depositor Preference, and Asset Encumbrance -Daniel C. Hardy

6. 2010 to 2015 government policy: bank regulation-GOV.UK

7. Giải pháp phát triển ổn định và lành mạnh hệ thống ngân hàng (2015)- PGS.TS. Nguyễn Thị Mùi.

8. Đối phó khủng hoảng tài chính: Kinh nghiệm của Mỹ và đặc thù của Việt Nam (2015)- Ths. Trần Phan Huy Hiệu (Thạc sĩ Quản lý tài chính, đại học Melbourne, Úc.)

9. What Price Bank Failure? (1989)-Garten, Helen A.