DICJ được thành lập ngày 01/7/1971 trên cơ sở đề nghị của Ủy ban Nghiên cứu tài chính Nhật Bản. Văn bản pháp lí cao nhất điều chỉnh hoạt động của cơ quan BHTG Nhật Bản là Luật BHTG, được soạn thảo và ban hành 3 tháng trước khi DICJ ra đời. Luật BHTG quy định chức năng, vai trò, nhiệm vụ của BHTG Nhật Bản. Nhận thức vai trò của BHTG đối với hoạt động tài chính ngân hàng, Chính phủ Nhật luôn quan tâm xây dựng và điều chỉnh Luật BHTG cho phù hợp với thực tế phát triển của hoạt động ngân hàng và ban hành trước khi triển khai.

Quá trình xây dựng chính sách của BHTG Nhật Bản

Trong những năm đầu DICJ đi vào hoạt động, hệ thống tài chính tiền tệ Nhật Bản tương đối ổn định, DICJ hoạt động theo mô hình chi trả, với các nghiệp vụ đơn giản nhất, và hầu như chỉ được biết đến khi có ngân hàng đổ bể, qua việc chi trả cho khách hàng gửi tiền tại ngân hàng đó. Do vậy vai trò của DICJ khá mờ nhạt.

Đến những năm 90 của thế kỷ XX, khó khăn ngày càng bộc lộ, kinh tế Nhật Bản lâm vào tình trạng “bong bóng”, với những đặc điểm như đồng nội tệ Nhật giá cao hơn so với đồng đô la Mỹ, tỷ lệ lạm phát cao, giá tài sản (bất động sản lẫn tài sản tài chính) cao, tiêu dùng mạnh. Các ngân hàng và các TCTD khác của Nhật Bản sau một thời gian dài đầu tư vào lĩnh vực sản xuất bắt đầu đầu tư vào tài sản tài chính: Tích cực cho vay đối với các dự án phát triển bất động sản; sẵn sàng chấp nhận các tài sản tài chính và bất động sản làm thế chấp khi cho các xí nghiệp và cá nhân vay. Đây chính là một trong những nguyên nhân chủ yếu khiến các TCTD của Nhật Bản sau này lâm vào tình trạng có nợ khó đòi cao khi bong bóng kinh tế và bong bóng tài sản vỡ.

Tháng 10 năm 1990, Ngân hàng Trung ương Nhật Bản thực hiện chính sách tiền tệ thắt chặt. Bong bóng kinh tế vỡ năm 1991 và bong bóng giá tài sản vỡ năm 1992. Tới thời điểm năm 1995, nợ không có khả năng thu hồi tăng cao, đổ vỡ ngân hàng đã xuất hiện. Với mô hình chi trả đơn thuần, DICJ đã tỏ ra hoạt động không hiệu quả do vốn ít, tính độc lập bị giới hạn, nguồn lực tài chính và nhân sự quá hạn chế.

Năm 1996 được đánh dấu là năm thay đổi lớn trong hoạt động tài chính Nhật Bản: Thực hiện chính sách nới lỏng điều tiết trực tiếp, chuyển dần sang cơ chế thị trường, tiến tới môi trường tài chính cạnh tranh.

Trước tình hình đó, Chính phủ Nhật Bản đã quyết định sửa Luật BHTG, theo hướng quy định vai trò, chức năng của DICJ, cho phép DICJ tiếp cận và triển khai một số hoạt động theo mô hình giảm thiểu rủi ro và thực tế đã chứng minh mô hình này được áp dụng thành công, đóng góp hiệu quả cho ổn định thị trường tài chính, xử lí ngân hàng đổ vỡ. Cụ thể, ngoài những nghiệp vụ của cơ quan BHTG theo mô hình chi trả như trước đây, DICJ còn tham gia giám sát rủi ro; xử lí các ngân hàng có vấn đề thông qua việc tiếp nhận, xử lí tổ chức tham gia BHTG; đấu giá tài sản và công nợ; bán tài sản và thu hồi vốn; công tác giám sát và kiểm tra của BHTG Nhật Bản được nâng tầm. Các tổ chức tham gia BHTG được yêu cầu quản lí thông tin người gửi tiền trên lí thuyết theo phương pháp của DICJ và duy trì hệ thống máy tính cần thiết để lưu giữ thông tin. DICJ cũng thực hiện công tác kiểm tra để đảm bảo các ngân hàng quản lí thông tin của người gửi tiền và hệ thống máy tính liên quan theo những quy định cơ bản. DICJ thực hiện giám sát và kiểm tra các tổ chức tài chính, ngân hàng theo phê chuẩn của Thủ tướng.

Kinh nghiệm xử lý đổ vỡ

Luật BHTG được sửa đổi, giao quyền cho DICJ xử lý đổ vỡ, thực hiện các nội dung quan trọng: Mua nợ xấu từ tổ chức tài chính; Hỗ trợ vốn cho việc sáp nhập tổ chức tài chính có vấn đề; Điều hành ngân hàng đổ vỡ được tiếp nhận, lựa chọn các tổ chức tài chính tiếp nhận, thành lập ngân hàng bắc cầu và thực hiện các công việc liên quan khác.

Nhờ được trao thêm quyền hạn, có sự độc lập trong hoạt động, phản ứng kịp thời với thị trường, BHTG Nhật Bản đã thực sự phát huy hiệu quả, góp phần ổn định hệ thống tài chính sau hàng loạt vụ đổ bể ngân hàng trong giai đoạn những năm 1996-2003.

Mua nợ xấu

Tháng 2/1998, thông qua Luật Tái thiết tài chính, Chính phủ cho phép DICJ mua lại nợ xấu từ các tổ chức lành mạnh để thúc đẩy chuyển nhượng nợ xấu. Tháng 4/1999, Tổng Công ty Thu hồi và Xử lý nợ (RCC) được thành lập dưới hình thức là một tổ chức trực thuộc DICJ. RCC có vai trò thu hồi nhanh và hiệu quả các khoản nợ xấu bằng biện pháp công bằng và minh bạch, tối thiểu hóa việc sử dụng quỹ BHTG để giải quyết hậu quả đổ vỡ ngân hàng. DICJ thực hiện những hoạt động đặc biệt theo thỏa thuận với RCC như:

- Hướng dẫn và tư vấn cho RCC để điều hành hoạt động của tổ chức này;

- Kiểm tra tài sản của các con nợ trong trường hợp các dấu hiệu thiếu minh bạch, gian lận, giấu giếm;

- Thu hồi nợ từ các con nợ là những người mà tài sản đã bị cầm cố trong các trường hợp phức tạp.

Nhờ vậy DICJ với tư cách là người điều hành tài chính đã thông qua RCC tiến hành đòi các khoản nợ dân sự và hình sự đối với nhà quản lí các tổ chức tài chính bị đổ vỡ.

Hỗ trợ tài chính

Với sự độc lập của mình, DICJ được quyền thực hiện hỗ trợ tài chính đối với ngân hàng có thể bị đổ vỡ trên nguyên tắc tối thiểu hóa tổn thất và được phép ký kết các hợp đồng, đưa ra các yêu cầu tiếp cận những thông tin kịp thời và chính xác nhằm đảm bảo rằng DICJ có thể hoàn thành nghĩa vụ của mình đối với người gửi tiền. Qua hoạt động hỗ trợ tài chính, DICJ đã cứu hơn 60 ngân hàng, chủ yếu thông qua sáp nhập, nhờ đó một số lượng lớn các công ty chứng khoán và bảo hiểm cũng được cứu sống, qua ngân hàng bắc cầu có thể duy trì và tiếp tục hoạt động của tổ chức tài chính đổ vỡ, không gây ngừng trệ dịch vụ ngân hàng phục vụ cộng đồng. Nhờ vậy, các đổ vỡ ngân hàng được xử lí nhanh gọn và hiệu quả, góp phần củng cố và duy trì niềm tin của công chúng đối với hệ thống ngân hàng Nhật Bản khi xảy ra khủng hoảng ngân hàng những năm 1980.

Ví dụ ngân hàng Kokumin sau khi thuộc sự quản lí của DICJ (ngày 11/4/1999), đã ký được thỏa thuận chuyển giao hoạt động vào ngày 7/3/2000, và chính thức được chuyển giao cho tổ chức tài chính tiếp nhận là ngân hàng Yachiyo ngày 14/8/2000.

Số liệu về hỗ trợ tài chính của DICJ đến cuối năm 2018 cụ thể như sau:

Hỗ trợ tài chính của BHTG Nhật Bản

(Đơn vị: Tỷ yên)

|

Năm tài chính |

Số trường hợp hỗ trợ tài chính |

|||

|

Số trường hợp |

Số tiền hỗ trợ |

Tài sản mua |

Các trường hợp khác |

|

|

1992 |

2 |

20,0 |

- |

8,0 |

|

1993 |

2 |

45,9 |

- |

- |

|

1994 |

2 |

42,5 |

- |

- |

|

1995 |

3 |

600,8 |

- |

- |

|

1996 |

6 |

1.315,8 |

90,0 |

- |

|

1997 |

7 |

152,4 |

239,1 |

4,0 |

|

1998 |

30 |

2.674,1 |

2.681,5 |

- |

|

1999 |

20 |

4.637,4 |

1.304,4 |

- |

|

2000 |

20 |

5.153,0 |

850,1 |

- |

|

2001 |

37 |

1.639,4 |

406,4 |

- |

|

2002 |

51 |

2.332,5 |

794,9 |

- |

|

2003 – 2007 |

0 |

- |

- |

- |

|

2008 |

1 |

256,4 |

1,7 |

- |

|

2009 |

0 |

- |

- |

- |

|

2010 |

0 |

- |

- |

- |

|

2011 |

1 |

46,2 |

53,0 |

- |

|

2012 |

0 |

- |

0,1 |

- |

|

2013-2018 |

0 |

- |

- |

- |

|

Tổng số |

182 |

18.916,5 |

6.421,2 |

12,0 |

Nguồn: DICJ, 2018

Công tác quản lí và vận hành hệ thống BHTG được đánh giá là có hiệu quả, bảo đảm quyền lợi người gửi tiền và đóng góp vào sự ổn định an toàn tài chính Nhật Bản. Từ năm 2003 đến 2011 tại Nhật Bản không có ngân hàng nào bị đổ vỡ, chỉ hai trường hợp cần hỗ trợ tài chính với số tiền 256,4 tỷ JPY năm 2008 và 46,2 tỷ JPY năm 2011, mặc dù khủng hoảng kinh tế thế giới đã xuất hiện và lan rộng từ năm 2007. Từ năm 1992 đến nay, số tiền DICJ hỗ trợ tài chính lên tới gần 19 tỷ JPY và đã được thực hiện trong 182 trường hợp, đa số thực hiện giao dịch P&A - Mua và nhận nợ thay, trong đó hỗ trợ cho các ngân hàng lên tới 19 tỷ JPY 9 (10 tỷ JPY từ Chính phủ), chủ yếu được thực hiện từ khi Luật BHTG được sửa đổi vào năm 1996.

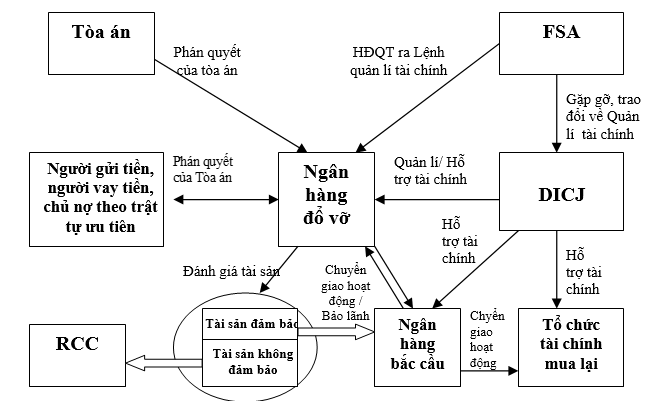

Điều hành ngân hàng đổ vỡ, lựa chọn tổ chức tài chính tiếp nhận

DICJ được quyền tiếp nhận thông tin người gửi tiền tại ngân hàng bị đổ vỡ ngay 24 giờ sau khi ngân hàng bị đổ vỡ. Người đứng đầu Cơ quan Giám sát tài chính (FSA) ban hành “Lệnh quản lí tài chính” để quản lí hoạt động kinh doanh và tài sản của tổ chức tài chính bị đổ vỡ, và chỉ định đơn vị chịu trách nhiệm tiếp nhận, quản lí TCTD đổ vỡ.

Tiếp nhận và xử lí đổ vỡ của DICJ

Nguồn: DICJ, 2018

Để có vốn để thực hiện hỗ trợ các tổ chức tham gia BHTG, xử lí các ngân hàng có vấn đề, DICJ có cơ chế thu phí BHTG theo từng nhóm khách hàng, đồng thời được quyền vay tiền khi cần thiết từ Bộ Tài chính dưới sự bảo lãnh của Chính phủ và phát hành giấy tờ có giá. Điều này cũng chứng minh tầm quan trọng của DICJ trong hệ thống an toàn tài chính Nhật Bản.

Theo quy định của Luật BHTG, khi xử lí đổ vỡ, DICJ cũng có thể thành lập ngân hàng bắc cầu với 100% vốn của DICJ theo quyết định thành lập của Hội đồng cơ quan dịch vụ tài chính để quản lí hoạt động của tổ chức tài chính bị đổ vỡ. Tổ chức tài chính bị đổ vỡ sẽ ký kết Thỏa thuận cơ sở về việc tiếp tục kinh doanh và các thoả thuận kèm theo với ngân hàng bắc cầu trước khi gửi đơn yêu cầu bắt đầu thực hiện thủ tục phục hồi dân sự sau khi xảy ra đổ vỡ. Sau đó, ngân hàng bắc cầu cung cấp hỗ trợ tài chính dưới hình thức thực hiện các nghĩa vụ cấp tiền hoặc cho vay để tiếp tục các hoạt động của tổ chức tài chính bị đổ vỡ.

Thành lập ngân hàng bắc cầu

Theo quy định của Luật BHTG, khi xử lí đổ vỡ, DICJ cũng có thể thành lập ngân hàng bắc cầu với 100% vốn của DICJ theo quyết định thành lập của Hội đồng cơ quan dịch vụ tài chính để quản lí hoạt động của tổ chức tài chính bị đổ vỡ. Tổ chức tài chính bị đổ vỡ sẽ ký kết Thỏa thuận cơ sở về việc tiếp tục kinh doanh và các thoả thuận kèm theo với ngân hàng bắc cầu trước khi gửi đơn yêu cầu bắt đầu thực hiện thủ tục phục hồi dân sự sau khi xảy ra đổ vỡ. Sau đó, ngân hàng bắc cầu cung cấp hỗ trợ tài chính dưới hình thức thực hiện các nghĩa vụ cấp tiền hoặc cho vay để tiếp tục các hoạt động của tổ chức tài chính bị đổ vỡ.

Chính vì có cơ sở pháp lý cao và sự điều chỉnh, sửa đổi chính sách kịp thời đã tạo điều kiện cho DICJ có đủ thẩm quyền triển khai các hoạt động nghiệp vụ, đặc biệt là xử lí đổ vỡ ngân hàng, thực hiện tốt mục tiêu bảo vệ người gửi tiền, góp phần không nhỏ đối với việc phục hồi, ổn định ngân hàng sau cải cách của Chính phủ Nhật Bản.

Tài liệu tham khảo:

- DICJ, 2019, Annual report 2018/2019.