Theo Nguyên tắc số 9, Bộ nguyên tắc cơ bản phát triển bảo hiểm tiền gửi của IADI, một tổ chức BHTG phải có sẵn các quỹ và tất cả các cơ chế cấp vốn nhằm đảm bảo chi trả kịp thời cho người gửi tiền. Sau khi lập quỹ BHTG theo nguyên tắc cấp vốn trước, cần phải xác định mục tiêu cần đạt được của quỹ bảo hiểm tiền gửi (hay còn gọi là quỹ mục tiêu) và khung thời gian hợp lý để đạt được quỹ mục tiêu. Việc này là rất quan trọng trong việc đảm bảo tính phù hợp của quỹ BHTG nhằm đảm bảo nguồn lực có sẵn trong trường hợp ngân hàng đổ vỡ và trấn an người gửi tiền, duy trì niềm tin của công chúng vào hệ thống tài chính, ngân hàng.

95% tổ chức chưa có quỹ mục tiêu có kế hoạch thiết lập quỹ này

Theo hướng dẫn của IADI, quỹ mục tiêu cần đủ để tham gia vào quá trình xử lý và chi trả nhiều ngân hàng nhỏ đổ vỡ hoặc một số ngân hàng trung bình, tùy vào quy mô và cấu trúc của hệ thống ngân hàng.

Năm 2015, IADI đã tiến hành Khảo sát tỷ lệ quỹ mục tiêu để thu thập dữ liệu, thông tin về các chính sách, thực tiễn hiện hành trong việc thiết lập và quản lý quỹ mục tiêu. Kết quả của cuộc khảo sát cho thấy, trong số 69 tổ chức tham gia khảo sát thì 64 tổ chức có cơ chế cấp vốn trước (93%), và 44 tổ chức trong số các tổ chức áp dụng cơ chế cấp vốn trước xác định có quỹ mục tiêu (69%). Quỹ mục tiêu của các tổ chức BHTG được quy định cụ thể trong luật hoặc được thiết lập bởi cơ quan quản lý của tổ chức BHTG. Trong 20 tổ chức BHTG chưa có quỹ mục tiêu, có đến 19 tổ chức (95%) có kế hoạch thiết lập quỹ này. Như vậy, việc xác định quỹ mục tiêu là xu hướng chung của các tổ chức BHTG trên thế giới.

Có nhiều phương pháp để xác định quỹ mục tiêu. Tuy nhiên, theo khảo sát của IADI năm 2015, chỉ có hai nước (Nhật Bản, Bahamas) xác định quỹ mục tiêu là một số tiền cụ thể, các tổ chức BHTG còn lại xác định quỹ mục tiêu thông qua Tỷ lệ quỹ mục tiêu (Target Fund Ratio – TFR) hay còn gọi là tỷ lệ dự trữ mục tiêu (Target Reserve Ratio - TRR). Đó là tỷ lệ phần trăm (%) giữa số vốn dự trữ (hay mức vốn cần có của tổ chức BHTG) trên tổng số dư tiền gửi được bảo hiểm trong hạn mức hoặc tổng số dư tiền gửi được bảo hiểm. Đối với trường hợp sử dụng mẫu số là tổng số dư tiền gửi được bảo hiểm thì Kazakhstan là nước có tỷ lệ quỹ mục tiêu cao nhất theo khảo sát của IADI năm 2015 (5,7%).

Quy định về quỹ mục tiêu của tổ chức BHTG tại Kazakhstan

Tại Kazakhstan, tổ chức BHTG có tên là Quỹ BHTG Kazakhstan (KDIF). KDIF được thành lập năm 1999 theo Nghị quyết 393 của Ngân hàng Quốc gia Kazakhstan nhằm duy trì sự ổn định của hệ thống tài chính, củng cố niềm tin của công chúng vào hệ thống ngân hàng của Kazakhstan thông qua cơ chế chi trả cho người gửi tiền trong trường hợp xảy ra đổ vỡ ngân hàng.

Tại Kazakhstan, Quỹ mục tiêu được gọi là Quỹ dự phòng đặc biệt, được thành lập dưới hình thức cấp vốn trước nhằm chi trả tiền gửi được bảo hiểm cho người gửi tiền tại ngân hàng thành viên của KDIF. Tuy nhiên, trong trường hợp thiếu hụt Quỹ dự phòng đặc biệt để chi trả đầy đủ tiền bảo hiểm trong hạn mức cho toàn bộ người gửi tiền được bảo hiểm của ngân hàng bị thanh lý bắt buộc, Luật của Kazakhstan cho phép áp dụng các biện pháp cấp vốn hỗ trợ sau để bổ sung cho Quỹ dự phòng đặc biệt, như: Thu thêm phí bổ sung từ các ngân hàng thành viên của hệ thống BHTG, vay từ Ngân hàng Quốc gia một khoản tiền cần thiết để bổ sung phần thiếu hụt.

Quỹ dự phòng đặc biệt của KDIF được hình thành từ những nguồn sau: Nguồn vốn của KDIF nhưng không vượt quá 70% vốn pháp định; Phí tham gia bảo hiểm do các ngân hàng thành viên hệ thống BHTG Kazakhstan đóng góp; Tiền phạt do các ngân hàng thành viên không hoàn thành hoặc hoàn thành chưa đầy đủ nghĩa vụ theo Hợp đồng tham gia bảo hiểm; Tiền thu được từ tài sản thanh lý của ngân hàng thành viên bị thanh lý bắt buộc để chi trả cho người gửi tiền; Thu nhập từ đầu tư có gắn với việc phân bổ tài sản dự phòng đặc biệt; Thu nhập từ đầu tư gắn với việc phân bổ tài sản là bất động sản của KDIF trừ đi chi phí và các khoản đóng góp theo Điều lệ của KDIF.

Theo Luật của Cộng hòa Kazakhstan “Về bảo hiểm bắt buộc đối với tiền gửi tại các ngân hàng cấp hai của nước Cộng hòa Kazakhstan”, tỷ lệ mục tiêu của Quỹ dự phòng đặc biệt được xác định không thấp hơn 5% tổng số dư tiền gửi cá nhân tại các ngân hàng thành viên của hệ thống BHTG.

Phương pháp xác định tỷ lệ mục tiêu cho Quỹ dự phòng đặc biệt của KDIF

Tỷ lệ mục tiêu của Quỹ dự phòng đặc biệt được xác định dựa trên tình hình tài chính và xác suất đổ vỡ của các ngân hàng thành viên, tổng số tiền phải trả theo hạn mức cho người gửi tiền tại các ngân hàng có xác suất đổ vỡ cao, phần vốn không thể thu hồi trong quá trình thanh lý bắt buộc của ngân hàng thành viên, cũng như chi phí hoặc các tổn thất ngoài dự kiến phát sinh trong quá trình thanh lý bắt buộc của ngân hàng thành viên. Tỷ lệ mục tiêu của Quỹ dự phòng đặc biệt cho năm báo cáo tiếp theo được xác định vào cuối năm hiện tại thông qua các dự báo.

Theo đó, công thức tính tỷ lệ mục tiêu của Quỹ dự phòng đặc biệt như sau:

Tỷ lệ quỹ mục tiêu =

Trong đó, tiền gửi được bảo hiểm là tổng số dư tiền gửi được bảo hiểm tại các ngân hàng thành viên trong giai đoạn sắp tới (năm báo cáo); Tổng tổn thất gồm tổn thất dự kiến và tổn thất ngoài dự kiến.

Tổn thất dự kiến được tính toán dựa trên tổng số tiền gửi được bảo hiểm phải trả theo hạn mức cho người gửi tiền tại các ngân hàng thành viên (EAD), xác suất đổ vỡ của các ngân hàng thành viên (PD - được tính toán dựa trên Hệ thống tính điểm của KDIF đánh giá tình hình tài chính của các ngân hàng thành viên), ước tính phần tổn thất dự kiến của Quỹ dự phòng đặc biệt trong trường hợp thanh lý ngân hàng (LGD). Theo khuyến nghị tại tài liệu Đánh giá tính đầy đủ của Qũy BHTG trên cơ sở phân tích rủi ro (IADI, 2011), trong trường hợp tổ chức BHTG có quyền được ưu tiên trả nợ thì tổn thất dự kiến nên được giả sử bằng 45%, nếu không thì tổn thất dự kiến nên được giả sử bằng 75%.

Tổn thất dự kiến được tính theo ba kịch bản:

- Kịch bản lạc quan: Tổn thất dự kiến được tính toán chỉ cho các ngân hàng thành viên xảy ra đổ vỡ trong mô phỏng Monte Carlo.

- Kịch bản bi quan: Tổn thất dự kiến được tính toán cho tất cả các ngân hàng thành viên, có tính đến xác suất đổ vỡ. Ngoài ra, tổn thất dự kiến cho ngân hàng đổ vỡ được tính tối đa, nghĩa là sự chênh lệch giữa tổng số tiền được bảo hiểm theo hạn mức trong trường hợp thanh lý và tổn thất dự kiến.

- Kịch bản trung bình: Để có một lựa chọn vừa phải nhằm ước tính tỷ lệ mục tiêu của Quỹ dự phòng đặc biệt, tổn thất dự kiến được tính cho tất cả các ngân hàng thành viên có tính đến xác suất đổ vỡ, và các tổn thất ngoài dự tính được xác định bằng phương pháp Monte Carlo.

Tổn thất ngoài dự kiến là chênh lệch với giá trị tổn thất dự kiến phát sinh theo mức độ xác suất nhất định. KDIF sử dụng phương pháp thống kê Monte Carlo để xác định dữ liệu cho tổn thất ngoài dự kiến.

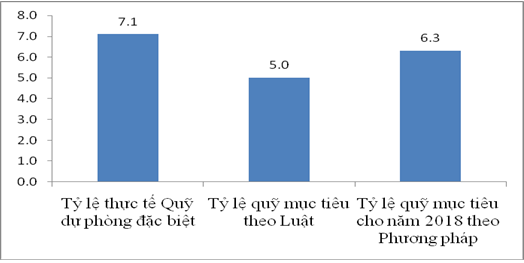

Theo phương pháp xác định tỷ lệ mục tiêu cho Quỹ dự phòng đặc biệt của KDIF, tỷ lệ mục tiêu của Quỹ dự phòng đặc biệt cho năm 2018 được xác định là 6,3% tổng số dư tiền gửi cá nhân tại các ngân hàng thành viên.

Thực tế của Quỹ dự phòng đặc biệt của KDIF

Hiện nay KDIF có tổng số 30 ngân hàng thành viên. Tỷ lệ thực tế của Quỹ dự phòng đặc biệt là 574,6 tỷ KZT (tương đương khoảng 1,6 tỷ USD) hoặc 7,1% của tổng số dư tiền gửi được bảo hiểm. Theo đó, năm 2018, tỷ lệ thực tế của Quỹ dự phòng đặc biệt vượt quá 0,8% so với tỷ lệ mục tiêu.

Biểu đồ: Tỷ lệ mục tiêu và thực tế của Quỹ dự phòng đặc biệt tính đến 1/3/2018 (đơn vị: %)

Nguồn: Bài trình bày Đánh giá của KDIF về tình hình tài chính của các ngân hàng thành viên hệ thống bảo hiểm tiền gửi, APRC, 2018

Quỹ dự phòng đặc biệt của KDIF có thể bảo đảm chi trả riêng cho hầu như mọi ngân hàng thành viên, trừ 2 ngân hàng thương mại lớn (một trong số đó là tổ chức tài chính mang tầm quan trọng trong hệ thống) và có thể chi trả đầy đủ cho 20 ngân hàng thành viên quy mô vừa và nhỏ cùng lúc.

Liên hệ với Việt Nam

Tại Việt Nam, Quỹ mục tiêu được gọi là Quỹ dự phòng nghiệp vụ, thể hiện khả năng chi trả ngay lập tức của Bảo hiểm tiền gửi Việt Nam (BHTGVN) khi phát sinh nghĩa vụ trả tiền bảo hiểm theo quy định của Luật BHTG. Hiện nay, Quỹ dự phòng nghiệp vụ của BHTGVN bằng khoảng 0,87% tổng số dư tiền gửi được bảo hiểm của toàn hệ thống ngân hàng Việt Nam. Tỷ lệ này đang ở mức tương đối thấp so với thông lệ quốc tế

Trong quá trình hoạt động vừa qua, BHTGVN mới chỉ phát sinh chi trả BHTG đối với người gửi tiền tại các quỹ tín dụng nhân dân. Quỹ dự phòng nghiệp vụ của BHTGVN hoàn toàn đáp ứng được yêu cầu chi trả đầy đủ cho người gửi tiền tại các quỹ này nếu phát sinh nghĩa vụ chi trả. Trong trường hợp nhu cầu chi trả tiền bảo hiểm vượt quá năng lực tài chính hiện có của BHTGVN, theo Khoản 12, Điều 13, Luật BHTG (2012), BHTGVN có thể tiếp nhận hỗ trợ theo nguyên tắc có hoàn trả từ ngân sách nhà nước theo quyết định của Thủ tướng Chính phủ hoặc vay của tổ chức tín dụng, tổ chức khác có bảo lãnh của Chính phủ. Tuy nhiên, để đảm bảo năng lực tài chính nhằm ứng phó nhanh chóng trong mọi trường hợp, BHTGVN cần có kế hoạch tăng cường năng lực tài chính nhằm đảm bảo khả năng chi trả ngay lập tức cho người gửi tiền nếu xảy ra phá sản ngân hàng.

Việc thiết lập tỷ lệ mục tiêu của Quỹ dự phòng nghiệp vụ là rất quan trọng trong việc đảm bảo tính phù hợp của Quỹ dự phòng nghiệp vụ. Đây là trọng tâm của việc xây dựng và duy trì lòng tin của công chúng vào hệ thống tài chính, ngân hàng. BHTGVN cần có kế hoạch xây dựng tỷ lệ mục tiêu chính thức và triển khai các biện pháp để đảm bảo có thể chủ động giải quyết khi các tổ chức tín dụng đơn lẻ đổ vỡ, phối hợp tốt với các cơ quan quản lý khác nhằm ngăn ngừa và xử lý khủng hoảng hệ thống tài chính nhằm bảo vệ quyền và lợi ích hợp pháp của người gửi tiền.

Tài liệu tham khảo

http://www.kdif.kz/en

Báo cáo thường niên, KDIF, 2017

Đánh giá tính đầy đủ của quỹ BHTG trên cơ sở phân tích rủi ro, IADI, 2011

Sổ tay phương pháp đánh giá tuân thủ Bộ nguyên tắc cơ bản phát triển hệ thống BHTG hiệu quả, IADI, 2016

Tỷ lệ mục tiêu quỹ bảo hiểm tiền gửi, IADI, 2018

Bài trình bày Đánh giá của KDIF về tình hình tài chính của các ngân hàng thành viên hệ thống bảo hiểm tiền gửi, APRC, 2018