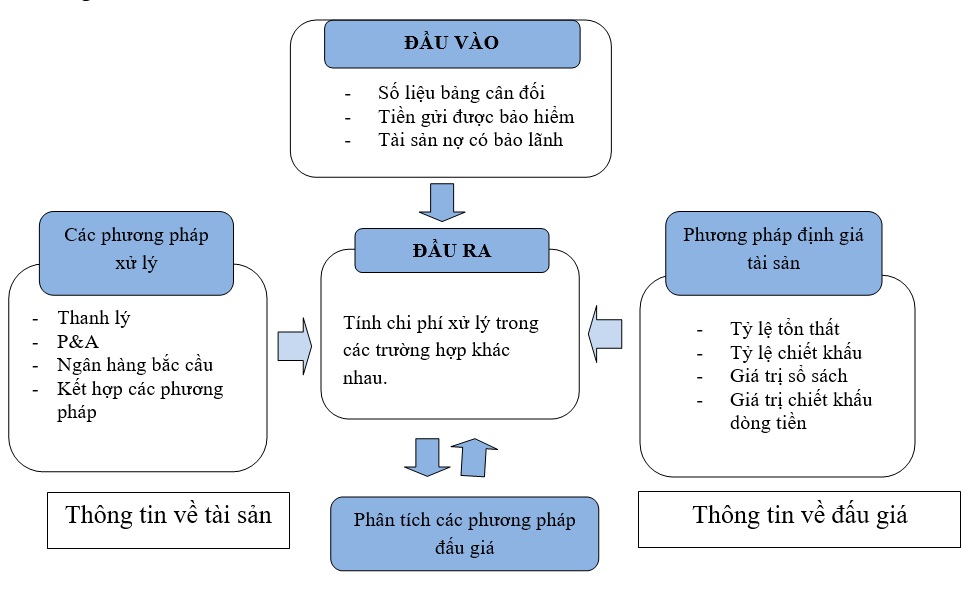

Mô hình chi phí tối thiểu là công cụ các cơ quan giám sát có thể sử dụng để quyết định chi phí của những phương pháp xử lý các TCTD gặp vấn đề. Chi phí của những phương pháp này được tính toán bằng những phương pháp định giá tài sản khác nhau với những chính sách bảo lãnh khác nhau.

Mô hình chi phí tối thiểu sẽ mô phỏng các phương pháp xử lý như: Thanh lý, mua và tiếp nhận, ngân hàng bắc cầu và sự kết hợp của các phương pháp này đồng thời sẽ tính chi phí liên quan đến từng phương pháp. Người sử dụng có thể lựa chọn phương pháp thanh lý là phương pháp tiêu chuẩn để so sánh, bởi đây là phương pháp duy nhất các cơ quan xử lý có thể tự mình thực hiện mà không cần có sự tham gia của bên thứ ba. Người sử dụng cần phải so sánh giữa các phương pháp xử lý với phương pháp thanh lý. Khi người sử dụng nhập các số liệu cần thiết và các giả định vào nguyên tắc, chi phí của từng phương pháp xử lý sẽ được tính riêng rẽ. Người sử dụng cần phải nhập những giả định thêm để có thể mô phỏng chi phí trong trường hợp sử dụng kết hợp hai hay nhiều phương pháp.

Mô hìnhsử dụng 2 bảng excel tính toán chi phí của các phương án xử lý, bao gồm bảng dữ liệu đầu vào (input) và bảng dữ liệu đầu ra (output). Số liệu và hầu hết các giả định sẽ được nhập vào bảng input và kết quả mô phỏng của tất cả các phương pháp sẽ được hiển thị ở bảng output.

Dữ liệu đầu vào (Input)

Người sử dụng cần phải nhập số liệu về bảng cân đối các khoản mục nội bảng và ngoại bảng của bảng cân đối tính tại thời điểm gần nhất, bao gồm các tài sản nợ có bảo lãnh hoặc tài sản nợ được bảo hiểm, cũng như tỷ lệ tổn thất đối với những giao dịch thanh lý; lãi suất chiết khấu đối với những giao dịch mua lại và tiếp nhận hoặc hệ số rủi ro trong những giao dịch của ngân hàng bắc cầu; phương pháp định giá đối với các phương pháp xử lý và cơ cấu thời gian đến hạn của các dòng tiền.

Bảng dưới đây mô phỏng những dữ liệu cần thiết để tính các chi phí:

|

Số liệu và các phương pháp |

Mô tả |

|

a. Số liệu cơ bản |

Số liệu nội bảng và ngoại bảng Tài sản nợ có bảo lãnh Tài sản nợ được bảo hiểm |

|

b. Số liệu cho việc thanh lý |

Tỷ lệ tổn thất dự kiến |

|

Phương pháp mua lại và tiếp nhận |

Tỷ lệ chiết khấu dự kiến |

|

Ngân hàng bắc cầu |

Trọng số rủi ro để tính toán tỷ lệ an toàn vốn Các chỉ tiêu khác để tính toán tỷ lệ an toàn vốn |

|

Kết hợp tất cả phương pháp trên |

Xác định hoặc phân bổ các phương pháp xử lý đối với từng dòng của các khoản mục nội bảng và ngoại bảng Phân bổ phương pháp định giá đối với từng phương pháp xử lý |

|

c. Các số liệu liên quan đến phương pháp định giá dòng tiền |

Giá trị còn lại của tài sản đến đáo hạn Lãi suất của từng loại tài sản Lãi suất thả nổi của từng loại tài sản |

|

Các thỏa thuận về chia sẻ lãi lỗ |

Cấu phần của hợp đồng |

|

Chi phí xử lý |

Chi tiết của chi phí xử lý |

|

Định giá các tài sản hữu hình |

Giá trị tài sản hữu hình |

|

Định giá các tài sản vô hình |

Giá trịtài sản vô hình |

|

Chi phí bổ sung đối với từng trường hợp nếu có |

Các loại chi phí bổ sung |

Các phương pháp xử lý và những dữ liệu cần có

Để xây dựng phương pháp thanh lý, người sử dụng cần nhập tỷ lệ tổn thất dự kiến đối với tài sản và những khoản ngoại bảng vào bảng input. Đồng thời, nhập toàn bộ số liệu của bảng cân đối gần nhất.

WB cũng đãđưa ra đề xuất về tỷ lệ tổn thất đối với từng loại tài sản. Tuy nhiên, việc xác định tỷ lệ tổn thất gặp nhiều khó khăn, đặc biệt ở những nước ít xảy ra trường hợp thanh lý và không có số liệu lịch sử.Trong trường hợp này, tỷ lệ tổn thất có thể được xác định dựa trên việc đánh giá một cách cẩn trọng chất lượng tài sản; hoặc người sử dụng có thể sử dụng việc đánh giá của các quốc gia khác có mức độ phát triển tương đương về thị trường tài chính.

(ii) P&A: Có rất nhiều giả địnhvới các loại giao dịch P&A. Trong phương pháp P&A cơ bản, một số tài sản ví dụ như tiền mặt, một số tài sản tương đương với tiền mặt và một số tài sản nợ thông thường là tiền gửi sẽ được chuyển sang một ngân hàng khác.

Đối với phương pháp P&A toàn bộ,toàn bộ tài sản nợ và tài sản có sẽ được bán. Đối với phương pháp P&A có điều chỉnh, thường chỉ có tiền mặt các tài sản tương đương với tiền mặt, các khoản đầu tư, các khoản nợ trong hạn hoặc các tiền gửi được bảo hiểm được mua lại, còn lại những tài sản khác, những khoản tiền gửi không được bảo hiểm hoặc tài sản nợ sẽ được để lại tại cơ quan quản lý. Trong mô hình này, việc mua lại và tiếp nhận có nghĩa là P&A toàn bộ ngân hàng, P&A cơ bản và P&A có điều chỉnh được coi là phương pháp xử lý kết hợp.

Trong các cột P&A, người sử dụng bên cạnh việc nhập những dữ liệu cơ bản cần phải xác định tỷ lệ chiết khấu dự kiến đối với những tài sản bằng cách giống như xác định tỷ lệ tổn thất dự kiến ở phần phương pháp thanh lý.

(iii) Ngân hàng bắc cầu: Trong phương pháp ngân hàng bắc cầu, người sử dụng cần phải nhập trọng số rủi ro của các tài sản để tính tỷ lệ an toàn vốn với ngân hàng vì tài sản được chuyển giao theo giá trị sổ sách, do đó phương pháp này không đòi hỏi người sử dụng phải lựa chọn phương pháp định giá.

(iv) Kết hợp của các phương pháp trên:

Theo phương pháp kết hợp, người sử dụng có thể linh hoạt lựa chọn các phương pháp định giá tài sản khác nhau. Người sử dụng có thể lựa chọn phương pháp định giá cho mỗi phương pháp xử lý.

Sau khi kết hợp các phương pháp xử lý đối với các khoản mục bảng cân đối khác nhau,xác định phương pháp đánh giá đối với từng phương pháp xử lý nguyên tắc thì sẽtính toán khoản vốn cần được bổ sung cho từng phương pháp kết hợp này.

Dữ liệu đầu ra (Output)

Bảng Tóm tắt kết quả: Dựa trên các phương pháp xử lý đã được xác định, mô hình chi phí tối thiểu sẽ đưa ra bảng tóm tắt ở bảng kết quả đầu ra. Về cơ bản, bảng kết quả sẽ xác định chi phí của tổ chức BHTG đối với từng phương pháp xử lý.

“Chi phí tối thiểu của WB” là một mô hình hiệu quả trong việc ước lượng chi phí của tổ chức BHTG đối với từng phương án xử lý các TCTD yếu kém,được xây dựng một cách tổng quát, có thể áp dụng với tất cả các tổ chức BHTG trên thế giới với một số sự điều chỉnh để phù hợp với hành lang pháp lý tại từng quốc gia.

Đối với Việt Nam, để có thể sử dụng mô hình này tính toán, ước lượng chi phí đối với các phương án xử lý, bên cạnh quy định pháp lý về việc áp dụng nguyên tắc chi phí tối thiểu và giao cho một cơ quan có thẩm quyền chịu trách nhiệm tiếp nhận, xử lý các TCTD yếu kém, còn cần phải đạt được một số các điều kiện như sau:

- Thứ nhất,cơ quan chịu trách nhiệm xử lý TCTD yếu kém cần theo dõi chặt chẽ, nắm bắt được thông tin chính xác và kịp thời về thực trạng chi tiết đối với tài sản, nguồn vốn của TCTD yếu kém, khả năng thu hồi tài sản. Đây là những thông tin đầu vào hết sức quan trọng để có thể tính toán chi phí thực hiện các phương án cơ cấu lại TCTD được KSĐB.

- Thứ hai, cần có một thị trường mua bán, chuyển nhượng các TCTD yếu kém để có được thông tin về tỷ lệ chiết khấu do các TCTD có nhu cầu mua lại và tiếp nhận các TCTD yếu kém đưa ra, từ đó tính toán chi phí đối với phương án P&A.

- Thứ ba, cần có các quy định cụ thể, chi tiết để xác định được các chi phí xử lý phát sinh trong quá trình xử lý TCTD yếu kém như chi phí cho việc kiểm toán, định giá tài sản, bán tài sản của TCTD yếu kém,…

Nếu các điều kiện này có thể được đáp ứng đầy đủ, mô hình chi phí tối thiểu sẽ có thể đưa ra các ước lượng chính xác, gắn với thực tế đối với các phương án cơ cấu lại TCTD được KSĐB. Từ đó làm cơ sở để cơ quan có thẩm quyền nhanh chóng đưa ra lựa chọn một phương án cơ cấu có chi phí thấp hơn, giúp quá trình xử lý TCTD được KSĐB tại Việt Nam hiệu quả hơn và phù hợp hơn với cơ chế thị trường.