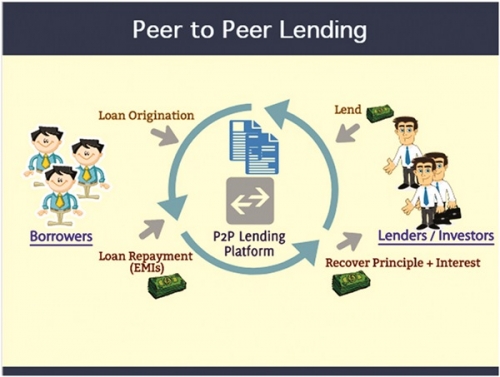

Cho vay ngang hàng (P2P lending) là mô hình kết nối trực tiếp giữa người có vốn và người cần vốn thông qua nền tảng trực tuyến. Tại Việt Nam đã xuất hiện một số công ty hoạt động theo mô hình này, song do thiếu hành lang pháp lý nên hoạt động của những công ty này cũng gây ra những lo ngại nhất định cho các bên tham gia. Mới đây, nhiều cảnh báo đặt ra đối với hình thức này khi xảy ra hiện tượng hàng ngàn người ồ ạt rút tiền từ các trang cho vay ngang hàng ở Trung Quốc - ngành công nghiệp P2P lớn nhất thế giới.

Việc thẩm định hồ sơ khách hàng được tiến hành trực tuyến một cách nhanh chóng và rẻ hơn hình thức truyền thống, nhà đầu tư có quyền lựa chọn đối tác muốn vay trên nền tảng P2P. Đây được coi là điểm khá ưu việt so với hình thức tín dụng truyền thống của ngân hàng, vì họ có thể nắm giữ và khai thác khối lượng dữ liệu thông tin khách hàng cực lớn, có khả năng kết nối với tất cả các thành phần kinh tế. Với việc trí tuệ nhân tạo sẽ ngày càng phát triển, giới chuyên gia dự báo xu hướng này sẽ tiếp tục được nhân rộng ở nhiều quốc gia trên thế giới.Trao đổi với một chuyên gia tài chính, ông này cho rằng cho vay ngang hàng là xu hướng toàn cầu và hình thức này có nhiều điểm thuận lợi cho nền kinh tế. Cho vay ngang hàng được thực hiện dựa trên nền tảng công nghệ thông tin, những DN hoạt động theo loại hình này sử dụng công nghệ Big Data để thu thập tất cả dữ liệu của cả hai phía người cho vay và người đi vay.

Ths. Tạ Quang Đôn - Phó vụ trưởng Vụ Pháp chế (NHNN) chia sẻ, mô hình thanh toán ngang hàng - không qua trung gian là mô hình không có sự tham gia của trung gian tài chính cung ứng dịch vụ thanh toán trong giao dịch giữa người thanh toán và người thụ hưởng. Chính bởi thế, ngày nay với sự phát triển của công nghệ và tiền kỹ thuật số đã cho phép các giao dịch như vậy được thực hiện nhiều hơn. Song, ông Đôn cũng lưu ý việc thực hiện các giao dịch như vậy tiềm ẩn nhiều rủi ro, nhất là không phải quốc gia nào cũng thừa nhận việc sử dụng tiền kỹ thuật số (như bitcoin) làm phương tiện thanh toán hợp pháp.

Vấn đề hiện nay tại Việt Nam, vẫn chưa có hành lang pháp lý để điều chỉnh hoạt động cho vay ngang hàng. Bản thân cho vay là một trong các hoạt động cấp tín dụng, nhưng với hình thức cho vay ngang hàng, hiện không bị điều chỉnh bởi Luật Các TCTD mà mới chỉ được điều chỉnh theo Bộ luật Dân sự 2015. Thậm chí theo chia sẻ của một chuyên gia, thực tế không có những quy định chi tiết cho vay dưới hình thức nào, lãi suất ra sao, phương thức trả nợ… mà chỉ có những nguyên tắc chung trong giao dịch giữa cá nhân với nhau nên hiện tại Bộ luật Dân sự không đủ quy định với cho vay ngang hàng.

Chỉ ra những rủi ro của mô hình cho vay ngang hàng, LS. Trương Thanh Đức - Công ty luật Basico cho rằng, rủi ro lớn nhất của mô hình P2P là lãi suất cao và nếu không trả nợ đúng hạn sẽ chịu “sức ép lớn” khi bị đòi nợ. Nếu các công ty P2P chỉ đơn giản là môi giới, kết nối giữa người vay và người cho vay, thì khi rắc rối xảy ra, trách nhiệm hoàn toàn do hai bên tự giải quyết. Nhưng nếu công ty P2P tổ chức huy động vốn cho vay thì sẽ vi phạm quy định cho vay của các TCTD.

Quả vậy, hiện ở Việt Nam, chỉ có ngân hàng mới có quyền huy động tiền của dân chúng, các công ty P2P chỉ có nhiệm vụ liên kết trung gian. Thế nhưng các chuyên gia cho rằng cũng không loại trừ khả năng sẽ có thể nảy sinh những công ty huy động vốn bằng nhiều cách, dùng vốn đó cho vay đối với các thành phần kinh tế khác, khi hành lang pháp lý chưa hoàn thiện.

Vì vậy, các chuyên gia cho rằng, cần nhanh chóng xây dựng hành lang pháp lý để điều chỉnh hoạt động này; hoặc có thể đưa ra giải pháp sẽ có khuôn khổ pháp lý thử nghiệm (sandbox). Khi đưa vào sandbox chắc chắn sẽ được tiến hành nhanh, an toàn hơn vì theo chuyên gia “không nên cứ thấy mới là ngại việc rủi ro, nếu có thể đưa được vào sanbox thì rủi ro sẽ trong tầm kiểm soát của cơ quan nhà nước, chứ không thể nào áp dụng rộng rãi cho các đối tượng như hiện nay”.

| Dự đoán đến năm 2025, tổng dư nợ cho vay qua P2P toàn thế giới sẽ đạt hơn 1.000 tỷ USD |

Mô hình cho vay ngang hàng đã được nhiều quốc gia trên thế giới triển khai. Việt Nam cũng không thể nào phát triển sao cũng được nên việc đưa vào sandbox cho phù hợp với điều kiện Việt Nam là hoàn toàn hợp lý. Tuy nhiên, vị chuyên gia này cũng nhận thấy việc thử nghiệm không nên kéo dài để có thể áp dụng chính thức và nhân rộng mô hình này một cách hiệu quả nhất.

Sau khi hoàn thành thử nghiệm trong môi trường sandbox, theo ông Nguyễn Hưng - Tổng giám đốc TPBank, đơn vị thử nghiệm có thể được cho phép triển khai thí điểm trong phạm vi rộng hơn, với điều kiện kết quả thử nghiệm thoả mãn mục tiêu đề ra từ ban đầu và đơn vị có thể đảm bảo tuân thủ các quy định pháp lý liên quan.

Mặt khác, trong trường hợp kết quả thử nghiệm cho thấy cần có sự điều chỉnh, bổ sung hành lang pháp lý, cơ quan quản lý nhà nước có thể cùng tổ tham vấn nghiên cứu, triển khai thử nghiệm sâu hơn để đưa ra quyết định phù hợp với mô hình sandbox, cả đơn vị thử nghiệm và cơ quan quản lý nhà nước đều có khả năng giám sát công nghệ mới trong môi trường gần với thực tế triển khai. Từ đó xây dựng cái nhìn tổng quan và đưa ra đánh giá khách quan về các rủi ro, tính khả thi và hiệu quả của giải pháp. Ban chỉ đạo Fintech của NHNN cũng đã xác định nhiệm vụ quan trọng nhất trước mắt là xây dựng khung pháp lý cho lĩnh vực Fintech, tập trung vào một số lĩnh vực, trong đó có cho vay ngang hàng…