1. Vai trò của ngân hàng trung ương đối với việc duy trì ổn định tài chính – nhìn từ góc độ nguyên lý kinh tế

Theo ECB (2011), ổn định tài chính là bối cảnh trong đó hệ thống tài chính (bao gồm các trung gian tài chính, thị trường tài chính và cơ sở hạ tầng tài chính) có khả năng chống chọi với các cú sốc và tránh được tình trạng mất cân bằng tài chính. Qua đó, khả năng xảy ra các đổ vỡ trong quy trình trung gian tài chính có thể tác động nghiêm trọng đến việc phân bổ nguồn lực từ tiết kiệm sang các cơ hội đầu tư sinh lời được giảm bớt. Hiểu một cách đơn giản, một hệ thống tài chính ổn định là hệ thống tài chính có khả năng: i) phân bố hiệu quả nguồn lực kinh tế (dẫn đến tăng trưởng kinh tế, thịnh vượng xã hội …); ii) đánh giá, phân bổ và quản lý rủi ro tài chính một cách phù hợp; iii) hệ thống tài chính vẫn thực thi được các chức năng của mình ngay cả khi bị ảnh hưởng bởi các cú sốc bên ngoài (Cihak, 2006)

Nhiệm vụ duy trì ổn định tài chính đã được ghi nhận một cách rộng rãi là một chức năng thiết yếu của NHTW. Theo khảo sát của Ngân hàng thanh toán quốc tế (BIS), 90% NHTW trên thế giới trả lời họ có vai trò đầy đủ hoặc một phần vai trò đối với chính sách duy trì ổn định tài chính (BIS, 2008). Mặc dù không phải Luật NHTW nào cũng quy định một cách công khai nhiệm vụ duy trì ổn định tài chính, nhưng, khi NHTW thực thi nhiệm vụ cốt lõi nhất của mình (thực thi chính sách tiền tệ), thì mặc nhiên đã góp phần vào ổn định tài chính theo nguyên lý quốc gia có lạm phát ổn định sẽ có khả năng duy trì ổn định tài chính cao hơn. Bên cạnh đó, các chức năngkhác của NHTW như cấp phép, giám sát, hỗ trợ thanh khoản thông qua chức năng người cho vay cuối cùng, góp phần duy trì hệ thống thanh toán có trật tự cũng góp phần duy trì ổn định tài chính.

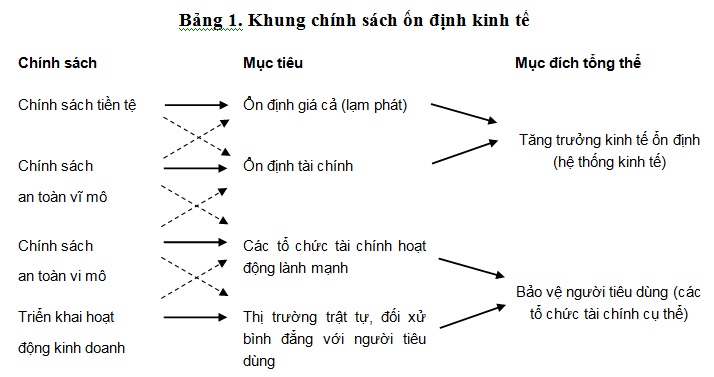

Bảng 1 miêu tả tổng thể khung chính sách ổn định thị trường tài chính. Để đạt được mục đích ổn định tổng thể của hệ thống, cần đạt được các mục tiêu:i) ổn định tiền tệ, ii) ổn định tài chính, iii) các tổ chức tài chính hoạt động lành mạnh, và iv) người tiêu dùng sử dụng dịch vụ tài chính được đối xử công bằng và được bảo vệ thích hợp. Theo Tinbergen, người đầu tiên được giải Nobel kinh tế, mỗi mục tiêu nói trên cần có một công cụ chính sách riêng; tuy nhiên, trên thực tế bản thân các mục tiêu và các công cụ nhằm duy trì ổn định tổng thể hệ thống đều có mối liên hệ chặt chẽ với nhau. Mặc dù có nhiều mô hình NHTW khác nhau, tuy nhiên, đối chiếu với các mục tiêu tại Bảng 1, NHTW đều có đóng góp tích cực ở các mức độ khác nhau đối với mục tiêu ổn định tài chính nói riêng và ổn định tổng thể nền kinh tế nói chung.

Ghi chú: Mũi tên liền thể hiện tác động trực tiếp, mũi tên đứt đoạn thể hiện tác động gián tiếp tới mục tiêu

Nguồn: The Role of Central Banks in Financial Stability (Schoenmaker, 2011)

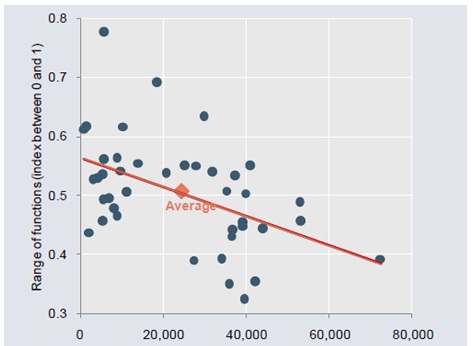

Nghiên cứu của BIS (2008) chỉ ra rằng NHTW tại các quốc gia mới nổi có vai trò quan trọng đối với ổn định tài chính do NHTW tại các quốc gia đang phát triển thường có chức năng nhiệm vụ rộng hơn so với NHTW tại các quốc gia phát triển (Xem Bảng 2[1]). Điều này xuất phát từ nguyên nhân trong một thị trường tài chính chưa phát triển hoàn thiện, NHTW thường có nguồn lực tốt hơn và có trách nhiệm cao hơn trong việc định hướng phát triển thị trường (vai trò này sẽ hạn chế hơn nếu thị trường đã phát triển hoàn thiện). Bên cạnh đó, tại một số quốc gia công nghiệp phát triển, NHTW có mức độ độc lập cao nhất và không thực thi chức năng giám sát (không có Vụ giám sát), NHTW vẫn thành lập Vụ ổn định tài chính hoặc một đơn vị trực thuộc độc lập, báo cáo trực tiếp lên Ban lãnh đạo của NHTW về các vấn đề ổn định tài chính. Điều này phản ánh sự nghiêm túc của NHTW trong việc duy trì ổn định tài chính.

|

| Bảng 2. Mối quan hệ giữa chức năng của NHTW và trình độ phát triển ca quốc gia (Nguồn: BIS (2008)

|

2. Vai trò của ngân hàng trung ương đối với việc duy trì ổn định tài chính - nhìn từ thực tiễn khủng hoảng tài chính vừa qua

Theo Isarescu (2012), trước khủng hoảng việc “ổn định giá cả, kiểm soát lạm phát là (gần như) đủ để đảm bảo ổn định tài chính của NHTW”. Tuy nhiên, cuộc khủng hoảng tài chính vừa qua được đánh giá là cuộc khủng hoảng chưa có tiền lệ và Chính phủ, NHTW, Mạng an toàn tài chính các quốc gia cũng đã áp dụng các giải pháp chính sách chưa có tiền lệ nhằm duy trì ổn định tài chính.

Tính vượt chuẩn thông thường, thậm chí chưa có tiền lệ của các giải pháp được nhiều NHTW thực hiện trong giai đoạn khủng hoảng vừa qua được tổng kết ở các khía cạnh chủ yếu sau đây:

- Thứ nhất, hạ lãi suất xuống mức rất thấp để hỗ trợ hồi phục kinh tế. Về bản chất, lãi suất là công cụ cơ bản để thực thi chính sách tiền tệ của NHTW. Tuy nhiên, tính “vượt chuẩn” ở đây được thể hiện ở cường độ và mức độ rất mạnh của mức hạ lãi suất. Lãi suất tại các nền kinh tế chủ chốt hầu như đã được hạ xuống mức tiệm cận 0%, điều trước đây chỉ có NHTW Nhật áp dụng.

- Thứ hai, triển khai các chương trình nới lỏng định lượng.Nới lỏng định lượng là giải pháp phi truyền thống được nhiều NHTW áp dụng khi các giải pháp truyền thống không phát huy hiệu quả. Theo đó, NHTW mua một số lượng lớn các tài sản tài chính từ các NHTM và các tổ chức tài chính khác, từ đó làm tăng cung tiền cho nền kinh tế. Trong cuộc khủng hoảng vừa qua, NHTW nhiều quốc gia đã tập trung mua các tài sản tài chính dài hạn khi việc mua các tài sản tài chính ngắn hạn đã không còn phát huy hiệu quả. Cần lưu ý, nới lỏng định lượng làm tăng quy mô bảng cân đối kế toán của NHTW.

- Thứ ba, triển khai các chương trình nới lỏng định tính.Khác với nới lỏng định lượng, nới lỏng định tính không tăng thêm quy mô tài sản tài chính do NHTW nắm giữ, nhưng NHTW chuyển dịch cơ cấu tài sản tài chính sang nắm giữ các tài sản có mức thanh khoản kém hơn và rủi ro cao hơn. Căn nguyên của giải pháp này là trong khủng hoảng, rất ít nhà đầu tư có đủ nguồn lực và khẩu vị ưa thích rủi ro đầu tư vào loại tài sản này, và thị trường cần đến NHTW để tạo vòng luân chuyển cho các kênh tiền tệ[2].

Ngoài các giải pháp trên, NHTW còn áp dụng một số giải pháp phi truyền thống khác tùy vào thực tiễn từng quốc gia. Tựu trung lại, trong khủng hoảng, NHTW tại nhiều quốc gia đã linh hoạt chuyển từ trọng tâm kiểm soát giá cả sang trọng tâm ngăn chặn suy thoái kinh tế. Đây là sự điều chỉnh cần thiết trong bối cảnh niềm tin sụt giảm, kinh tế đình trệ và thanh khoản thị trường bị đóng băng. Có thể nói, cùng với các thành viên Mạng an toàn tài chính quốc gia, NHTW trên thế giới đã đóng góp tích cực vào việc từng bước khôi phục ổn định tài chính và ngăn ngừa suy thoái kinh tế.

3. Vai trò hỗ trợ, góp phần ổn định tài chính của hệ thống bảo hiểm tiền gửi

Hệ thống tài chính đã có những bước phát triển năng động, điển hình là xu hướng hoạt động đa lĩnh vực (ngân hàng, chứng khoán, bảo hiểm giao thoa với nhau) và đa quốc gia. Vì vậy, mục tiêu ổn định tổng thể hệ thống tài chính khó có thể đạt được thông qua nỗ lực riêng của một cơ quan. Trong một thị trường tài chính phát triển đầy đủ, đòi hỏi các cơ quan quản lý, giám sát và các tổ chức thực thi chính sách công cần có sự phối hợp chặt chẽ với nhau, hoạt động như một khối thống nhất thông qua cơ chế phối hợp của Mạng an toàn tài chính quốc gia. Thông thường, Mạng an toàn tài chính quốc gia bao gồm các cơ quan chủ yếu: NHTW, Bộ tài chính, Cơ quan giám sát (có thể trực thuộc NHTW hoặc là một cơ quan độc lập) và tổ chức BHTG.

Mục tiêu chủ yếu của tổ chức bảo hiểm tiền gửi (BHTG) là góp phần vào sự ổn định của hệ thống tài chính và bảo vệ người gửi tiền ít hiểu biết về tài chính khi ngân hàng gặp vấn đề (IADI, 2006). Các quốc gia tùy thuộc vào đặc thù phát triển kinh tế và hệ thống ngân hàng xây dựng hệ thống bảo hiểm tiền gửi theo mô hình khác nhau. Tuy nhiên, theo FSB (2012), có 4 mô hình hệ thống BHTG cơ bản sau đây:

- Mô hình chi trả: hệ thống BHTG có chức năng hẹp và có trách nhiệm chính là chi trả cho người gửi tiền được bảo hiểm khi xảy ra đổ vỡ ngân hàng

- Mô hình chi trả với quyền hạn mở rộng: hệ thống BHTG có một số trách nhiệm bổ sung, ví dụ như chức năng xử lý ngân hàng đổ vỡ.

- Mô hình giảm thiểu tổn thất: hệ thống BHTG chủ động tham gia lựa chọn phương án xử lý ngân hàng đổ vỡ phù hợp đảm bảo chiến lược xử lý với chi phí thấp nhất.

- Mô hình giảm thiểu rủi ro: hệ thống BHTG có các chức năng giảm thiểu rủi ro tổng thể bao gồm đầy đủ chức năng xử lý ngân hàng đổ vỡ, đồng thời được bổ sung chức năng giám sát an toàn.

Hệ thống BHTG không được thiết kế để xử lý rủi ro tổng thể của hệ thống tài chính quốc gia (Sabourin, 2004) nhưng có thể tham gia tích cực góp phần duy trì ổn định tài chính. Mục tiêu cơ bản nhất trong việc góp phần ổn định tài chính của hệ thống BHTG là góp phần duy trì niềm tin của người gửi tiền. Cơ chế duy trì niềm tin của hệ thống BHTG được thực hiện qua công cụ hạn mức trả tiền bảo hiểm và tuyên truyền, phổ biến chính sách BHTG cho người dân. Qua đó, người gửi tiền được bảo vệ, vững tin hơn trước các tin đồn và tiếp tục gửi tiền vào hệ thống ngân hàng chính thức[3]. Bên cạnh đó, tùy vào mô hình BHTG tại các quốc gia khác nhau, hệ thống BHTG có thể được giao thêm các chức năng xử lý ngân hàng đổ vỡ, giám sát ngân hàng qua đó tạo thêm một lựa chọn chính sách cho Chính phủ và các cơ quan quản lý nhà nước trong việc duy trì ổn định tài chính

Để có cái nhìn thực tiễn về vai trò góp phần duy trì ổn định tài chính của tổ chức BHTG, bài viết tổng kết nghiên cứu tình huống của hai quốc gia trong khu vực: Phillippines và

Bảng 3. Kinh nghiệm của Tổng công ty BHTG Phillippines và

|

|

Tổng công ty BHTG Philippines (PDIC) |

Tổng công ty BHTG Malaysia (PIDM) |

|

Mục tiêu chính sách của hệ thống BHTG |

Bảo vệ người gửi tiền, nâng cao niềm tin công chúng, góp phần thúc đẩy một hệ thống ngân hàng an toàn, lành mạnh. |

BHTG cho người gửi tiền, tăng cường quản lý rủi ro và góp phần duy trì ổn định hệ thống tài chính |

|

Sự phối hợp giữa NHTW và Tổ chức BHTG |

PDIC phối hợp chặt chẽ với NHTW thực hiện kiểm tra tại chỗ các ngân hàng; điều tra các khiếu nại liên quan đến hoạt động ngân hàng không an toàn và lành mạnh.

|

Mối quan hệ giữa PIDM và NHTW được quy định trong Luật và được chi tiết trong Thỏa thuận liên minh chiến lược. PIDM và NHTW tiến hành trao đổi thông tin kịp thời về các tổ chức thành viên và hợp tác trong tất cả các hoạt động quan trọng. |

|

Tham gia quản lý |

Thống đốc NHTW tham gia Hội đồng quản trị của PDIC |

Thống đốc NHTW tham gia Hội đồng quản trị của PIDM |

|

Vai trò hỗ trợ của Tổ chức BHTG nhằm duy trì ổn định tài chính |

- Nâng cao niềm tin công chúng (tăng hạn mức từ 250.000 peso lên 500.000 peso). - PDIC tiến hành kiểm tra và đánh giá ngân hàng,tham gia hỗ trợ tài chính cho các ngân hàng gặp vấn đề. - PDIC là cơ quan tiến hành tiếp nhận và thanh lý ngân hàng đóng cửa khi có yêu cầu của Hội đồng tiền tệ của NHTW. |

- Nâng cao niềm tin công chúng (tăng hạn mức từ 60.000 ringgit lên 250.000 ringgit). - Hỗ trợ triển khai giám sát, tạo động lực triển khai quản trị rủi ro lành mạnh. - Xử lý ngân hàng đổ vỡ thông qua công cụ hiện đại (cho vay, nắm cổ phần, NH bắc cầu) khi có thông báo của NHTW về việc ngân hàng không còn khả năng hoạt động |

Trong cuộc khủng hoảng tài chính vừa qua, NHTW tại nhiều quốc gia đã thực thi các giải pháp truyền thống và cả các giải pháp chưa có tiền lệ để duy trì ổn định tài chính. Khủng hoảng là cơ hội để các nhà hoạch định chính sách thiết kế các cơ chế đảm bảo an toàn tài chính tốt hơn, thận trọng hơn và khẳng định vai trò cao hơn của NHTW trong việc ngăn ngừa khủng hoảng và ổn định kinh tế. Đối với hệ thống BHTG, việc xây dựng cơ chế BHTG hiệu quả, phù hợp với đặc thù phát triển của quốc gia là cần thiết. BHTG như là “của để dành” (quỹ BHTG được chính các ngân hàng đóng góp) để trong trường hợp xảy ra khó khăn trong hệ thống ngân hàng, Nhà nước có thêm lựa chọn chính sách nhằm bảo vệ người gửi tiền, nhằm triển khai các nghiệp vụ kiểm soát đặc biệt theo nguyên tắc hạn chế sử dụng ngân sách nhà nước.

TS. Nguyễn Văn Thạnh - Chủ tịch HĐQT BHTGVN

(Tham luận tại hội thảo “Vai trò của Ngân hàng Nhà nước Việt Nam đối với sự ổn định của khu vực tài chính” do Ngân hàng Nhà nước tổ chức ngày 30/5/2014)

TÀI LIỆU THAM KHẢO:

1. BIS (2009). Issues in the Governance of Central Banks. Report of Central Bank Governance Group.

2. FSB (2010). Update on Unwinding Temporary Deposit Insurance Arrangements. Reports of the IADI and IMF to the Financial Stability Board.

3. IADI (2006). General Guidance to Promote Effective Interrelationships among Financial Safety Net Participants.

4. Isarescu, M. (2012). Post-crisis monetary policy: re-arrangement of objectives and tools.

5. Malaysia Deposit Insurance Corporation – Deposit Insurance Handbook

6. Phillippines Deposit Insurance Corporation Profile

7. Preda, G. (2014). Considering Regarding Unconventional Monetary Policies of Central Banks during the Present Financial Crisis. Internal Auditing and Risk Management.

8. Schoenmaker, D. (2011). The Role of Central Banks in Financial Stability. Encyclopedia of Financial Globalization.

[1]Giải thích: Trình độ phát triển của quốc gia (trục hoành) được đo bằng GDP bình quân đầu người, chức năng nhiệm vụ của NHTW (trục tung) được xếp từ thang điểm 0 -> 1 theo nguyên tắc NHTW có điểm bằng 0 là NHTW có ít chức năng nhệm vụ nhất.

[2]Theo giải thích của Tạp chí Financial Times

[3]. Theo FSB (2010), có 48 quốc gia, vùng lãnh thổ đã điều chỉnh hạn mức BHTG trong cuộc khủng hoảng tài chính vừa qua.