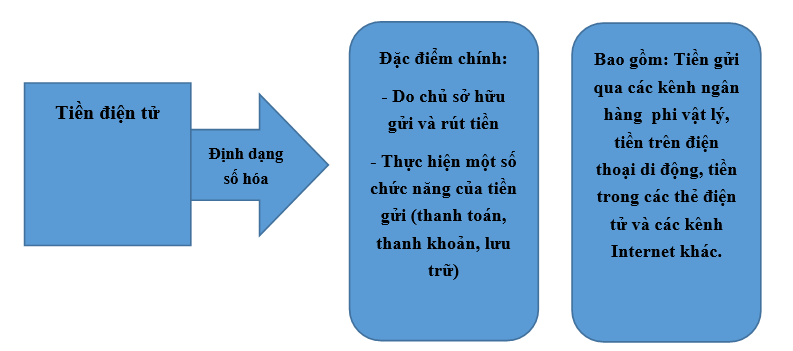

Tiền điện tử là một đơn vị tiền tệ hoạt động dựa trên các thuật toán điện tử và được lưu giữ trên Internet, hệ thống máy tính, smartphone và các thẻ thanh toán điện tử. Tiền điện tử cho phép người dùng thực hiện một số chức năng như thanh toán, gửi tiền, thanh khoản… thông qua tổ chức cung cấp là ngân hàng hoặc phi ngân hàng, ngoại trừ các hình thức như tiền ảo hay bitcoin.

Ít nhất 1/5 số tổ chức BHTG trên thế giới bảo hiểm cho tiền điện tử

Theo dữ liệu toàn cầu của Ngân hàng thế giới (WB), giai đoạn từ năm 2014 đến 2017, có hơn 500 triệu người mở tài khoản trực tuyến tại tổ chức tín dụng hoặc trên điện thoại di động. Công nghệ số là nhân tố cần để thúc đẩy tài chính toàn diện, nhưng điều kiện đủ là cần có hạ tầng kỹ thuật số phát triển, các quy định pháp lý đầy đủ và tăng cường việc bảo vệ cho quyền và lợi ích của người gửi tiền.

Tại các thị trường mới nổi và các nền kinh tế đang phát triển (EMDEs), những tiến bộ và đổi mới của ngành tài chính đang diễn ra ngày càng nhanh với sự xuất hiện của nhiều dịch vụ và kênh phân phối tài chính. Tài khoản ngân hàng là trung tâm của sự đổi mới, trong đó tài khoản tiền điện tử là loại tài khoản được người dân tiếp cận khá nhanh chóng. Trên thực tế, tài khoản tiền điện tử phổ biến hơn tài khoản ngân hàng tại ít nhất 10 quốc gia khu vực châu Phi cận Sahara, nơi có 21% người trưởng thành có tài khoản tiền gửi trên điện thoại di động do các tổ chức phát hành tiền điện tử phi ngân hàng cung cấp.

Trong bối cảnh đó, Ủy ban về tài chính toàn diện và đổi mới sáng tạo (TCFII) thuộc Hiệp hội BHTG quốc tế (IADI) đã tiến hành khảo sát và nghiên cứu về thực trạng áp dụng bảo hiểm cho tiền điện tử tại các tổ chức BHTG trên thế giới, nhằm làm rõ vai trò của tổ chức BHTG trong tiến trình thúc đẩy tài chính toàn diện theo khuyến nghị của WB và chương trình đánh giá khu vực tài chính FSAP triển khai từ năm 2000 đến nay.

51 tổ chức BHTG của các quốc gia, vùng lãnh thổ tham gia khảo sát của IADI được phân loại thành các nhóm theo thu nhập quốc gia, mức độ phổ cập tài chính và các khu vực trên thế giới. Trong đó, hơn 31% tổ chức đến từ các quốc gia có thu nhập cao, 37% đến từ các quốc gia có thu nhập trên mức trung bình, 15% đến từ các quốc gia có thu nhập trung bình thấp và 15% có thu nhập thấp. Trong tổng số 51 tổ chức BHTG của các quốc gia, vùng lãnh thổ tham gia khảo sát, có 33 nước có mức độ phổ cập tài chính đạt trên 50%, chỉ có 2 nước có mức độ phổ cập tài chính dưới 25%.

Khi xem xét đến tiền điện tử, cần xét đến loại hình tổ chức cung cấp các sản phẩm này có phải là tổ chức tham gia BHTG hay không. Kết quả khảo sát cho thấy, loại hình các tổ chức cung cấp dịch vụ tiền điện tử đa dạng hơn rất nhiều, gồm cả ngân hàng, tổ chức phi ngân hàng và tổ chức tín dụng hợp tác.

Về việc liệu tiền điện tử có được coi là tiền gửi hay không, hơn 80% tổ chức phản hồi khảo sát cho biết luật pháp không quy định đó là tiền gửi. Chỉ có 12 quốc gia và vùng lãnh thổ chấp nhận các sản phẩm này là tiền gửi, gồm Đài Loan (Trung Quốc), Colombia, Ecuador, Kenya, Nigeria và các quốc gia thành viên Liên minh tiền tệ Tây Phi. Việc quyết định tiền điện tử có được coi là tiền gửi hay không phụ thuộc vào cơ quan ra quyết định là Quốc hội (17/51 nước), ngân hàng trung ương (11 nước) và cơ quan giám sát ngân hàng (8 nước). Có đến 60% tổ chức BHTG phản hồi khảo sát về việc không được tham gia vào quá trình ra quyết định này, cũng như còn ít vai trò trong quá trình xây dựng khuôn khổ và triển khai tài chính toàn diện.

Hình 1: Đặc điểm của tiền điện tử

Hiện có 28 tổ chức (55%) áp dụng bảo hiểm cho tiền điện tử bằng 1 trong 3 phương pháp tiếp cận: trực tiếp, trung gian hoặc kết hợp 2 cách trên. Theo nhóm tư vấn hỗ trợ vì người nghèo (CGAP), phương pháp tiếp cận trực tiếp là khi các tổ chức cung cấp dịch vụ tiền điện tử có tham gia BHTG và tiền gửi điện tử thuộc đối tượng được bảo hiểm. Một số quốc gia còn ban hành các quy định về an toàn và giám sát riêng cho loại hình tổ chức cung cấp sản phẩm này, ngoài các quy định chung áp dụng cho hệ thống ngân hàng. Phương pháp tiếp cận gián tiếp là bảo vệ cho tiền điện tử thông qua tài khoản lưu ký tại tổ chức nhận tiền gửi có tham gia BHTG và nắm giữ tiền gửi điện tử của người gửi tiền (còn tổ chức cung cấp dịch vụ tiền điện tử không tham gia BHTG). Cách tiếp cận gián tiếp phức tạp và ít được sử dụng hơn.

Ngoài ra, tổ chức BHTG cũng có thể loại trừ tiền điện tử khỏi tiền gửi được bảo hiểm, vì họ coi loại hình này chỉ đơn thuần sử dụng để thanh toán hoặc chuyển khoản chứ không có giá trị tích trữ, tiết kiệm.

Hình 2: Các quốc gia và vùng lãnh thổ áp dụng bảo hiểm cho tiền điện tử

|

Trực tiếp |

Trung gian |

Kết hợp trực tiếp và trung gian |

Không bảo hiểm |

|

Bangladesh, Đài Loan, Ecuador |

Zimbabwe, Malaysia, Nigeria, Jamaica, Cộng hòa Séc, Liên minh tiền tệ Tây Phi (gồm 8 nước) |

Colombia, Kenya |

Québec (Canada), Liên Bang Nga, Liechtenstein, Trung Quốc, Italy, Hy Lạp, Philippines, Thụy Sĩ, Thổ Nhĩ Kỳ, Kazakhstan |

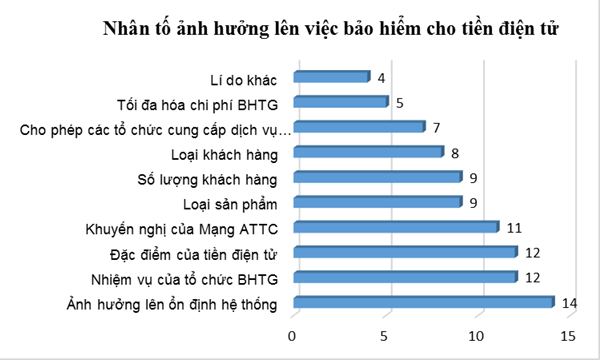

Có thể thấy rằng, ít nhất 1/5 số tổ chức BHTG trên thế giới áp dụng bảo hiểm cho tiền điện tử. Về các nhân tố ảnh hưởng đến việc áp dụng 1 trong các cách tiếp cận nói trên, cần phải kể đến ảnh hưởng tới sự ổn định của hệ thống tài chính ngân hàng, phạm vi quyền hạn và nhiệm vụ của tổ chức BHTG, và các đặc điểm chức năng của tiền gửi điện tử đó. Ngoài ra, các tổ chức BHTG tại các quốc gia có thu nhập cao hơn có xu hướng bảo hiểm cho tiền điện tử so với các quốc gia có thu nhập thấp.

Áp dụng Bộ nguyên tắc cơ bản phát triển hệ thống BHTG hiệu quả đối với tiền điện tử

Bộ nguyên tắc cơ bản do IADI ban hành năm 2014 nêu rõ: Các tổ chức BHTG cần nỗ lực thúc đẩy tài chính toàn diện và các tiến bộ công nghệ về tài chính – ngân hàng, nhất là khi các tiến bộ đó ảnh hưởng đến người gửi tiền nhỏ lẻ. Vì vậy, tổ chức BHTG cần phối hợp với các cơ quan khác trong Mạng an toàn tài chính, đẩy mạnh truyền thông để giúp người gửi tiền nắm được các thông tin về tiền gửi điện tử có được bảo hiểm hay không. Bài viết làm rõ thực trạng áp dụng 7 nguyên tắc trong Bộ nguyên tắc cơ bản phát triển hệ thống BHTG hiệu quả trong tương quan với tiền điện tử, đó là: nhiệm vụ và quyền hạn, thành viên, hạn mức, nguồn vốn, cảnh báo sớm và can thiệp kịp thời, xử lý và nâng cao nhận thức công chúng.

Về nhiệm vụ và quyền hạn của tổ chức BHTG, 2/3 số lượng tổ chức BHTG cho biết các tổ chức cung cấp dịch vụ tiền điện tử không cần gửi hồ sơ báo cáo về thông tin người gửi tiền cho tổ chức BHTG. Chỉ 4 trong số các tổ chức BHTG phản hồi được trực tiếp và 8 tổ chức BHTG được gián tiếp tiếp cận với các thông tin về báo cáo tài chính của tổ chức cung cấp dịch vụ tiền điện tử. Ngoài ra, 35 tổ chức BHTG cho biết không có quy định bắt buộc tổ chức cung cấp dịch vụ tiền điện tử phải duy trì thông tin hồ sơ người gửi tiền, điều này làm ảnh hưởng đến việc chi trả nhanh chóng, kịp thời khi xảy ra đổ vỡ. Trong số các quốc gia công nhận tiền điện tử là tiền gửi, 4 quốc gia gồm Colombia, Ecuador, Kenya và Nigeria có quyền yêu cầu tổ chức cung cấp dịch vụ tiền điện tử gửi báo cáo định kỳ về người gửi tiền.

Về tư cách thành viên của tổ chức cung cấp dịch vụ tiền điện tử, 27 tổ chức BHTG cho biết không có quy định bắt buộc về tham gia BHTG, 10 tổ chức cho biết không cần tham gia và chỉ 1 tổ chức cho biết không có yêu cầu rõ ràng đối với tổ chức cung cấp dịch vụ tiền điện tử ngân hàng và phi ngân hàng. Quy định về hủy bỏ tư cách thành viên khi tham gia BHTG của các tổ chức cung cấp dịch vụ tiền điện tử cũng tương tự như đối với ngân hàng.

Về hạn mức, tất cả các tổ chức BHTG phản hồi cho biết hạn mức trả tiền bảo hiểm cho tiền gửi truyền thống và tiền gửi điện tử là như nhau, trừ trường hợp Liên minh tiền tệ Tây Phi.

Về nguồn vốn của tổ chức BHTG, không có trường hợp tổ chức BHTG thiết lập một quỹ riêng để chi trả cho trường hợp các tổ chức nhận tiền gửi điện tử đổ vỡ, và cũng không có các quy định về cấp vốn hoặc đánh giá rủi ro khi bảo vệ cho tiền điện tử.

Hầu hết chưa có một cơ chế cảnh báo sớm và can thiệp kịp thời riêng đối với các tổ chức cung cấp dịch vụ tiền gửi điện tử, thay vào đó, các quốc gia vẫn áp dụng khung pháp lý như trường hợp tổ chức nhận tiền gửi truyền thống. Các tổ chức BHTG cũng không có quyền yêu cầu tổ chức cung cấp dịch vụ tiền điện tử báo cáo thông tin để phục vụ cho cơ chế này.

Về xử lý đổ vỡ, 60% các tổ chức BHTG cho biết tổ chức cung cấp dịch vụ tiền điện tử không là đối tượng theo quy trình thanh lý riêng mà sẽ tuân theo quy định về thanh lý, phá sản chung hiện có tại các văn bản pháp luật.

Cuối cùng, hầu hết các tổ chức cung cấp dịch vụ tiền điện tử không bắt buộc phải tham gia vào việc nâng cao nhận thức công chúng về BHTG. Tuy nhiên, các quốc gia và vùng lãnh thổ như Québec (Canada), Colombia, Kenya, Libya, Nigeria, Thụy Sĩ và Mỹ quy định chính sách riêng về vấn đề này, mặc dù Québec (Canada) và Thụy Sĩ không bảo hiểm cho tiền điện tử.

Tóm lại, xu hướng của các sản phẩm tài chính số hóa ngày càng mạnh mẽ và đóng vai trò không nhỏ trong việc thúc đẩy tài chính toàn diện trên thế giới. Tuy nhiên, những quy định cụ thể về vai trò của BHTG đối với việc bảo hiểm cho tiền điện tử còn chưa cụ thể, rõ ràng, chưa tách biệt khỏi các quy định đối với loại hình ngân hàng truyền thống, chưa có yêu cầu về an toàn, đặc biệt là khi tiền điện tử vẫn còn tiềm ẩn rủi ro cho người gửi tiền nếu xảy ra đổ vỡ các tổ chức nhận tiền gửi.

Hiện nay ở Việt Nam có một số văn bản đã quy định các dạng thức của tiền điện tử gồm ví điện tử, thẻ trả trước… như tại Luật Ngân hàng Nhà nước (2010), Luật các Tổ chức tín dụng (2010), Nghị định số 101/2012/NĐ-CP của Chính phủ về thanh toán không dùng tiền mặt và Nghị định số 80/2016/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 101/2012/NĐ-CP, Thông tư số 19/2016/TT-NHNN quy định về hoạt động thẻ ngân hàng (được sửa đổi bởi Thông tư số 26/2017/TT-NHNN). Dự thảo Nghị định quy định về thanh toán không dùng tiền mặt sửa đổi đã thống nhất đưa ra định nghĩa rõ ràng về tiền điện tử:“Tiền điện tử là giá trị tiền tệ lưu trữ trên các phương tiện điện tử được trả trước bởi khách hàng cho ngân hàng, chi nhánh ngân hàng nước ngoài, tổ chức cung ứng dịch vụ trung gian thanh toán để thực hiện giao dịch thanh toán và được đảm bảo giá trị tương ứng tại ngân hàng, bao gồm: thẻ trả trước, ví điện tử, tiền di động”.

Tại Việt Nam, tiền gửi thuộc đối tượng được BHTG, không phân biệt hình thức gửi tiền trực tuyến hay gửi tiền trực tiếp, đều được bảo hiểm. Vì vậy, tiền điện tử để thực hiện các giao dịch thanh toán như thẻ trả trước, ví điện tử, tiền di động … không thuộc đối tượng bảo hiểm. Nếu xem xét áp dụng BHTG cho tiền điện tử, cần có cơ sở pháp lý đầy đủ, chặt chẽ, nhất là đối với các quy định về giám sát và an toàn hoạt động của tổ chức tín dụng. Đối với tiền điện tử, cần có một khuôn khổ về giám sát và quản lý an toàn rủi ro, đảm bảo an toàn sử dụng vốn, giảm rủi ro cho người gửi tiền bị tổn thất do xảy ra đổ vỡ tổ chức nhận tiền gửi.